Sok megkeresés érkezik hozzánk különböző külföldi országokban történő cégalapítási lehetőségekkel kapcsolatban, ezért úgy döntöttünk, hogy bemutatunk pár lehetőséget. Mivel különösen nagy népszerűségnek örvend Észtország, így elsőként röviden összefoglaljuk és megosztjuk veletek a legfontosabb észt tudnivalókat, ezen a blogon most először magyarul. A cikkből kiderül, miért is olyan népszerű Észtország, mik a legfontosabb lépések és átgondolandó pontok a cégalapítás kapcsán, illetve megosztunk néhány példát a gyakorlatból is. Elöljáróban annyit, hogy a cikk elolvasásához ugyan nem, de egy észt cég hatékony működtetéséhez angol nyelvtudásra mindenképpen szükséged lesz.

Az Észtországban létező vállalkozási formák közül az Osaühing (OÜ), angolul private limited company, vagyis a magyar kft-nek leginkább megfeleltethető opció a legnépszerűbb, így ebben a cikkben is kifejezetten erre fókuszálunk. Előfordulhat azonban, hogy a konkrét üzleti célnak egy másik forma jobban megfelelne, ezt mindig érdemes előzetesen átgondolni, akár tanácsadó bevonásával (az egyes vállalkozási formákkal kapcsolatban itt tudsz bővebben tájékozódni).

Cikkünket abból a szempontból írtuk, hogy magyar állampolgárként, külön észt kötődés nélkül milyen lehetőségek vannak a cégalapításra Észtországban, és mi ennek a menete. Ha van valamilyen észt vagy balti országokhoz való kötődés, akkor a részletszabályok tekintetében lehetnek egyéb opciók is, mi most kifejezetten a magyarként legvalószínűbb forgatókönyvre koncentráltunk, és a cikk megjelenésének időpontjában aktuális helyzetet tartalmazza.

Az észt cégalapítás előnyei és hátrányai

Mielőtt belevetnénk magunkat az alapítás egyes kérdéseibe, vázlatosan nézzük meg, mik lehetnek egy észt cég előnyei és hátrányai.

Előnyök

- Cégalapításkor nincs szükség törzstőke-befizetésre.

- Észtország 64 országgal kötötte meg a kettős adóztatás elkerüléséről szóló egyezményt, melyek közül jelenleg 62 hatályos.

- 0% társasági adó – csak ún. disztribúciós adó van, tehát a szétosztott nyereség (osztalék) után kell adózni.

- Az alapítóknak és az igazgatóság tagjainak nem kell Észtországban lakniuk – ha észt e-resident vagy (ld. lejjebb), akkor még az alapításhoz sem kell az országban lenned.

- Lehetőség van a cég teljes távoli menedzselésére, ha e-resident vagy.

- Észtország adórendszere viszonylag átlátható és egyszerű.

- Az ÁFA általános kulcsa 20%, ráadásul 40,000€ éves bevétel alatt nem kötelező az ÁFA-regisztráció.

- Az észtországi cégnyilvánosság nem terjed ki a cégjegyzékben tulajdonosként bejegyzett személyekre. Így, ha nem vagy tisztviselő (pl. igazgatósági tag) a cégben, a személyes adataid Magyarországhoz képest nagyobb fokú védelemben részesülnek.

- Észtország az egyik legjobb európai ország startup alapításra: az e-residency lehetőség és a kedvező adótás mellett az innovatív startupok általános piaci támogatottsága magas, a hatóságok, piaci szereplők kifejezetten nyíltan állnak hozzá az új technológiákat és úttörő megoldásokat hozó vállalkozókhoz és startupokhoz.

- A forint-alapú magyar piacról átlépsz a nagyobb vásárlóerővel bíró euró zóna piacára.

Hártányok

- Ha nincs saját székhelyed Észtországban, akkor székhelyszolgáltatásért kell fizetned, ami megnöveli a költségeket, ez ugyanakkor magyar cég esetén is így van.

- Ha már kész céget (shelf company) vásárolnál meg, akkor nem ismered a cég hátterét, múltját vagy esetleg a pénzügyi helyzetét – de látod majd, mennyire egyszerű a cégalapítás, így ritka az az eset, ahol a shelf company lenne az ideális megoldás.

- Ha nem ismered az észt törvényeket, nehezebben boldogulsz – ez persze megfelelő tanácsadókkal áthidalható. Tény, hogy ennek van költség-vonzata, esetlegesen nagyobb, mint egy magyar cég esetén.

- Ha nem beszélsz magabiztosan észtül, amire látunk némi esélyt, akkor a banknál, könyvelőnél, hatóságoknál nehézségekbe ütközhetsz – ezekre is vannak azonban megoldások, illetve, ha tudsz angolul, jelentősen csökken az akadály.

- Lehetnek adó tételek, amelyek magasabbak, mint Magyarországon.

- Kevésbé ismered ki magad a külföldi piacon, így, ha ott szeretnél építkezni, el kell sajátítanod például az adott üzleti kultúrát, ez azonban általánosan igaz bármely nemzetközi piac esetében.

Az alapítás menete – az eljárás

A konkrét körülmények függvényében az alapítás menetében lehetnek egyedi eltérések, de a főbb lépések minden esetben megegyeznek, így ezeket mutatjuk itt be. Észtországban a cégalapítás nincsen ügyvédi közreműködéshez és ellenjegyzéshez kötve, ennek az ottani megfelelője a közjegyzői eljárás, ám e-residency birtokában arra sincsen külön szükség, a cégalapítás lépésein akár egyedül is végigmehetsz, ezzel is csökkentve a költségeket. Ugyanakkor annak érdekében, hogy minden részletesen át legyen gondolva, és ne utólag kelljen korrigálni – amivel a végére akár magasabb költséget is eredményezhet –, mindig érdemes konzultálni szakértővel előzetesen. De lássuk is a lépéseket és az eldöntendő pontokat.

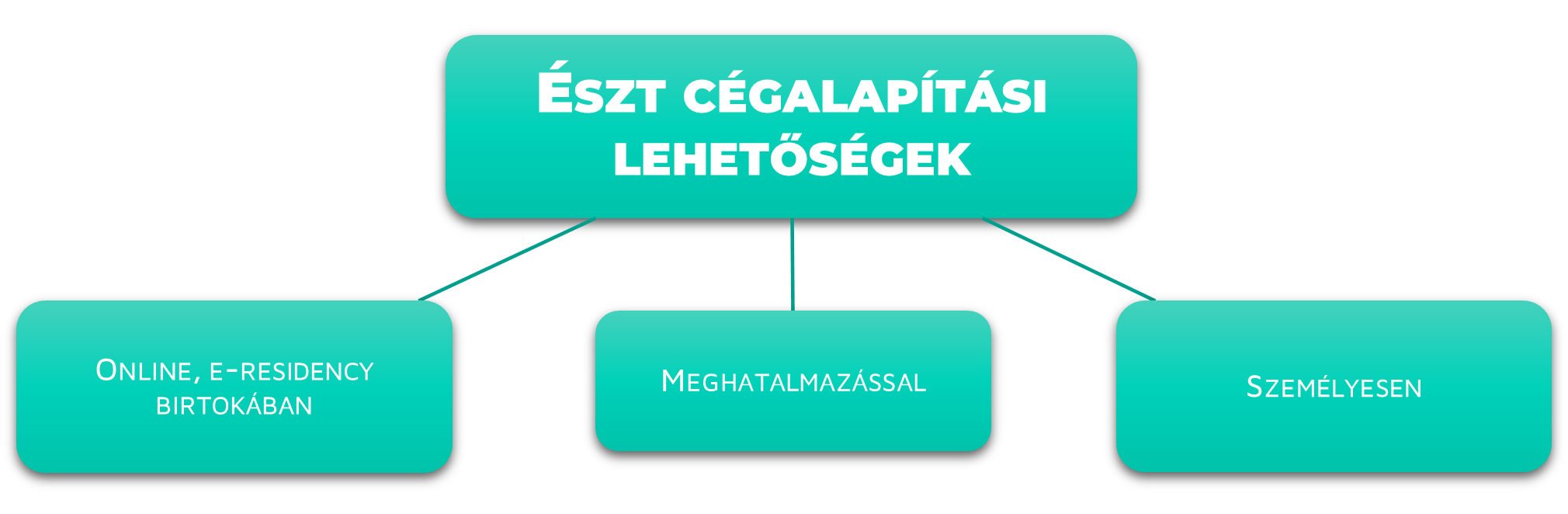

A lehetséges módok: E-residency, meghatalmazás vagy személyes megjelenés

Alapvetően három fő irány közül választhatsz, ha magyar magánszemélyként szeretnél OÜ-t alapítani:

- kiváltod az e-residency kártyát, majd az online portálon keresztül megalapítod a céget,

- meghatalmazol egy ilyen tevékenységre engedéllyel rendelkező észt céget, vagy

- személyesen kiutazol Észtországba, és meglátogatsz egy közjegyzőt.

Attól függően, hogy melyik irányt választod, az alapítás menete némileg különbözni fog. Itt rámutatunk a legfontosabb gyakorlati lépésekre és különbségekre.

E-residency

E-residency számokban

93,450

Az összes észt e-resident száma

22,112

Az e-residentek által alapított észt vállalatok száma

939

A 2022 júniusában beadott új e-residency jelentkezések száma

306

A 2022 júniusában e-residentek által alapított új észt cégek száma

106

Globális szolgáltatók az e-Residency Marketplace-en

Az e-residency egyik előnye, hogy ennek birtokában néhány lépés alatt minimális költséggel, online tudod majd a céget megalapítani. A jelentkezési folyamatot ezen a honlapon tudod elindítani, ahol minden egyéb szükséges információt is megtalálsz hozzá. Néhány fontosat mi is kiemelünk:

- a jelentkezés díja 120€ (100€ akkor, ha Észtországban veszed át az e-residency csomagot),

- a folyamat kb. 3-8 hétig tart,

- a folyamat végén az e-residency csomagot – ez tartalmazza magát az e-residency kártyát, aminek segítségével tudsz majd például elektronikusan aláírni dokumentumokat – személyesen kell átvenned. Magyarországon ezt Budapesten, az észt nagykövetségen teheted meg, de választhatsz másik átvételi pontot is a jelentkezéskor (az átvételi pontok aktuális listáját itt találod).

Az online alapítás költsége:Az online alapítás időtartama: pár óra – 1-2 munkanap, amennyiben minden részlet rendben van az alapítás kapcsán.

- illeték: 265€. Ez az az összeg, amit a portálon keresztül az észt hatóságnak fizetsz a regisztrációs eljárásért.

Menete: E-residentként belépve az elektronikus ügyintézési portálra (e-business register) online létrehozhatod a céget, gyakorlatilag egy formanyomtatvány kitöltésével. A rendszert és a formanyomtatványt angolul tudod használni, a kitöltés végén a szükséges dokumentumot a rendszer angolul és észtül generálja. Erről a folyamatról itt találsz egy hosszabb videós bemutatót is. Az elektronikus rendszer a legegyszerűbb minta alapján visz végig a cégalapítás lépésein, amitől azonban el lehet térni. Vagyis, ha például egyedi szindikátusi szerződést írtatok alá, ami miatt ez a sablon jelentősen módosul, arra is van lehetőség, ilyenkor azonban előfordulhat, hogy a sablon kitöltése helyett egy saját dokumentumot kell összeállítani, észt nyelven.

Menete: E-residentként belépve az elektronikus ügyintézési portálra (e-business register) online létrehozhatod a céget, gyakorlatilag egy formanyomtatvány kitöltésével. A rendszert és a formanyomtatványt angolul tudod használni, a kitöltés végén a szükséges dokumentumot a rendszer angolul és észtül generálja. Erről a folyamatról itt találsz egy hosszabb videós bemutatót is. Az elektronikus rendszer a legegyszerűbb minta alapján visz végig a cégalapítás lépésein, amitől azonban el lehet térni. Vagyis, ha például egyedi szindikátusi szerződést írtatok alá, ami miatt ez a sablon jelentősen módosul, arra is van lehetőség, ilyenkor azonban előfordulhat, hogy a sablon kitöltése helyett egy saját dokumentumot kell összeállítani, észt nyelven.

Véleményünk szerint az esetek többségében az e-residency a legjobb megoldás, hiszen ez azzal is jár, hogy a későbbiekben szinte bármilyen módosítást tudsz kezdeményezni online, az elektronikus rendszeren keresztül, elektronikus azonosítással és aláírással, így nem kell például extra papírmunkával vesződni és postán iratokat küldözgetni. Egyes módosítások egyébként a rendszerben így ingyenesen megtehetők, más módosítások esetén pedig eljárási díj van, ahogy Magyarországon is.

A meghatalmazással történő alapítást akkor érdemes választani, ha az online alapítás valamilyen oknál fogva nem megfelelő, és nem szeretnétek személyesen Észtországba utazni.

A cégalapítás költsége itt több elemből áll, a legfontosabbak:

- illeték: 200€,

- a meghatalmazott eljárásának díja, ideértve a közjegyző díját is (változó, ~ 700€ – 1000€),

- magyarországi közjegyzői hitelesítés és apostille díja.

Az illetéket a meghatalmazott általában hozzáadja a saját díjához, ahogy a közjegyző díját is, majd befizeti azt, így ezek a tételek egy összegben rendezhetőek.

A cégalapítás időtartama: 5-7 nap általában, attól számítva, hogy a meghatalmazás fizikai formában megérkezett az észt meghatalmazotthoz.

Menete: először is vagy felkerestek egy ezzel foglalkozó céget Észtországban (ezen a linken például válogathattok ilyen cégek között), vagy egy olyan magyar tanácsadó céget, ügyvédi irodát, akiknek van észt partnerük erre (akár például minket is). Ezt követően szükség lesz az alapítók adataira és igazolványaira, valamint az alapítandó társasággal kapcsolatban néhány, lent kifejtett információra. Ezek alapján a megbízott tanácsadó(k) előkészít(enek) egy meghatalmazást a cégalapításra vonatkozóan. Itt még szükség lesz némi személyes közreműködésre az alapítók részéről, mert a meghatalmazást angol nyelven, közjegyző által hitelesíteni kell (ezt több közjegyző iroda is végzi Magyarországon), majd felülhitelesítésre (apostille) is szükség lesz (ezt Magyarországon a MOKK végzi). Az így elkészült meghatalmazást postán vagy futárral el kell juttatni az észt partnerhez. Ha hozzánk fordultok, ezekben a lépésekben is segítünk, illetve az észt partnerrel is folyamatosan mi tartjuk a kapcsolatot.

Innentől kezdve a folyamatban az alapítónak további teendője nincsen, az észt partner egy észt közjegyzőnél, a meghatalmazás birtokában kezdeményezi a cégalapítást az alapítók nevében, majd a bejegyzésről szóló igazolást megküldi.

A cégalapítás költsége:A cégalapítás időtartama: a teljes időtartam változó lehet, de általában 3-5 nap, attól számítva, hogy a közjegyző előtt a dokumentumok aláírása megtörtént.

- illeték: 200€,

- közjegyző díja (~ 250€ – 500€)

- utazás + szállás költsége.

Ez talán a legritkább és legkörülményesebb eset, de dönthetsz úgy is, hogy elutazol Észtországba, és egy közjegyzőnél személyesen alapítod meg a céget. Ehhez szükséges lesz előzetesen felkeresni egy észt közjegyzőt, egyeztetni vele egyrészt időpontot, másrészt a szükséges dokumentumok és adatok listáját. Ezek alapján a közjegyző előkészíti a céges dokumentumokat, majd az egyeztetett időpontban az összes alapítónak személyesen meg kell jelennie az irodájában azokat aláírni. A közjegyző ezután kezdeményezi a cég bejegyzését, majd megküldi a bejegyzés tényéről szóló iratot.

Ez talán a legritkább és legkörülményesebb eset, de dönthetsz úgy is, hogy elutazol Észtországba, és egy közjegyzőnél személyesen alapítod meg a céget. Ehhez szükséges lesz előzetesen felkeresni egy észt közjegyzőt, egyeztetni vele egyrészt időpontot, másrészt a szükséges dokumentumok és adatok listáját. Ezek alapján a közjegyző előkészíti a céges dokumentumokat, majd az egyeztetett időpontban az összes alapítónak személyesen meg kell jelennie az irodájában azokat aláírni. A közjegyző ezután kezdeményezi a cég bejegyzését, majd megküldi a bejegyzés tényéről szóló iratot.Az alapítás egyes kérdései –

a konkrétumok

Magának az alapítás menetének áttekintése után fontos rátérni arra is, mik azok a pontok, amelyeket a cégalapítás előtt vagy annak folyamata során át kell gondolni. Ezek egyébként országtól függetlenül mindig átgondolandók, sok esetben Magyarországon is ugyanazt a logikát követik, de a legfontosabbakra pár szóval kitérünk az észt oldalról, tippekkel.

Alapvetések

Tippek

Név

A cégnévben csak latin betűk szerepelhetnek, különleges karakterek nem engedélyezettek.

A cég nevének megkülönböztethetőnek és egyedinek kell lennie, vagyis nem lehet átfedés az Észtországban és az EU-ban bejegyzett, már létező észt cégekkel és védjegyekkel.

Az észt cégjegyzék névlekérdezési szolgáltatása segítségével meg tudjátok nézni, van-e már hasonló névvel bejegyzett cég vagy védjegy. Érdemes ezenfelül a domain, illetve amennyiben tervezitek, a különböző közösségi média-fiókok elérhetőségét is ellenőrizni a tervezett névvel, és akár rögtön regisztrálni is őket, hogy ne később derüljön ki, hogy azok már foglaltak.

Tevékenységi kör

Ennek alapja Észtországban az EMTAK-kód (ami a magyarországi TÉÁOR kódoknak feleltethető meg), melyek között itt tudtok keresni, vagy akár a teljes listát letölthetitek.

Alapításkor egy tevékenységi kört jelölhetsz csak meg – ez lesz a fő tevékenységi kör – fontos a lehető legmegfelelőbbet kiválasztani. Később a további tevékenységi köröket is hozzáadhatsz majd, módosítás formájában.

Székhely és kapcsolattartó személy

Szükség lesz egy székhelyre Észtországon belül, ahol a különböző leveleket tudod fogadni. Ennek egy konkrét fizikai címnek kell lennie, nem lehet postafiók, de megbízhatsz székhelyszolgáltatót, akik a helyi kapcsolattartó személyét is biztosítják. Ez nyilván némi költséggel jár (általában éves díjat határoznak meg a szolgáltatók), de jóval olcsóbb, mint kifejezetten egy irodát fenntartani.

Itt tudtok keresni ilyen szolgáltatást végző cégeket – persze egy Google keresés is hasonló eredményekre vezet. Érdemes lehet olyan céget választani, akik könyvelési és adóval kapcsolatos kérdésekkel is foglalkoznak, így egy helyen tudhatjátok a fontos ügyeket.

Törzstőke, részvények

A törzstőke minimuma: 2500€, egy üzletrész („share”, illetve észtül „osa”) névértéke pedig minimum 0.01€ kell legyen.

Amennyiben az alapítók mindegyike magánszemély, akkor nem kötelező rögtön az alapítással együtt megfizetni a törzstőkét: a vagyoni hozzájárulás rendelkezésre bocsátása legfeljebb 10 évre elhalasztható. A hozzájárulás megfizetéséig, illetve pontosabban annak bejegyzéséig azonban ennek több következménye is van a társaság működésére nézve, például, hogy a tulajdonosok személyes vagyonukkal felelnek a be nem fizetett összeg erejéig, illetve nem lehet osztalékot kivenni.

Gyakorlati tapasztalataink alapján érdemes élni azzal a lehetőséggel, hogy az alapítást követően történik a hozzájárulás befizetése. Ennek oka az, hogy a hozzájárulás elvileg vagy a társaság induló bankszámlájára vagy egy speciálisan kijelölt letéti bankszámlára történő átutalással teljesíthető. Utóbbi lehetőség viszont inkább alkalmas az észt lakosok számára, akiknek már van kapcsolatuk észt bankkal, külföldiként a céges bankszámlát a cégbejegyzés után lehet legegyszerűbben megnyitni. A 10 éves határidőt megvárni ugyan nem feltétlenül előnyös, de néhány héttel vagy hónappal a cégalapítás után néhány egyszerű lépésben be tudjátok fizetni a hozzájárulást, és azt regisztrálni is tudjátok a cégjegyzékben. A lépésekről itt olvashattok bővebben, illetve pár gondolatot megosztunk még lent, a bankszámla kapcsán.

Igazgatótanács (Management board)

Az igazgatótanácsnak egy vagy több tagja lehet, teljes vagy korlátozott képviseleti joggal. Meg kell tehát határozni ennek a tanácsnak az összetételét és az irányítás módját.

Ahhoz, hogy az online ügyintézési lehetőségeket teljeskörűen ki tudjátok használni, az igazgatótanács minden tagjának rendelkeznie kell e-residencyvel.

Az alapítást követően

Miután a céget bejegyezték, van még néhány teendő, illetve átgondolandó kérdéskör. Ezek közül csak a legfontosabbakat említjük itt vázlatosan, kifejezetten észt szemszögből.

Bankszámla nyitása és törzstőke befizetése

Választhattok észt bankot, azonban a gyakorlatban, általában szükség van a személyes megjelenésre a számlanyitáshoz. Jó alternatíva lehet erre a Wise, egyrészt mert náluk a teljes folyamat online történik, másrészt pedig azért, mert a törzstőke befizetéséről észt nyelvű, elektronikus aláírással hitelesített igazolásra lesz szükség ahhoz, hogy ennek megtörténtét a cégjegyzékben regisztrálni lehessen, a Wise pedig biztosít az üzleti ügyfeleknek ilyet (ellentétben például a Revoluttal, ahol tudtok majd ugyan számlát nyitni, ha szeretnétek, de a törzstőke befizetését rajtuk keresztül nem tudjátok jelenleg igazolni).

Tényleges tulajdonosok („UBO”) regisztrálása

A bejegyzés után meg kell határozni, hogy kik a cégben az úgynevezett tényleges tulajdonosok, majd ezt az online portálon (vagy e-residency hiányában közjegyzőn keresztül) be is kell jelenteni. A tényleges tulajdonosok meghatározásához itt találtok útmutatót, illetve mi is szívesen segítünk.

VAT és foglalkoztatás

Az észt szabályok szerint 40,000 € éves bevétel esetén kötelező az VAT-regisztráció. Ez alatt a küszöbérték alatt is regisztrálhatod azonban a céget önként. Az, hogy ez az önkéntes regisztráció előnyös-e egy adott cég kapcsán, több tényező határozhatja meg (például attól is függhet, hogy a cég ügyfelei magánszemélyek vagy VAT-regisztrált vállalkozások), így ezt külön érdemes átgondolni. A regisztráció e-residency esetén teljesen online lehetséges, itt találtok hozzá tudnivalókat. Amennyiben a cég alkalmazottakat is foglalkoztat, őket regisztrálni kell a foglalkoztatási nyilvántartásban.

Könyvelési és adójogi kérdések

Ha azt gondoltad, hogy a magyarországi 9%-os társasági adó verhetetlen Európában, akkor lehet, hogy meglepődtél a cikk elején. Észtországban ugyanis a vállalatok nem fizetnek adót a vállalatba visszaforgatott nyereség után. Csak a felosztott nyereség (osztalék) után kell adózni, ahol az adókulcs főszabály szerint a felosztott nyereség 20%-a.

Ami a személyi jövedelemadót illeti, azt nem az e-residency, hanem az adóilletőség fogja meghatározni (lásd később), tehát pusztán abból az okból, hogy valaki e-resident, nem kell Észtországban SZJA-t fizetnie. Ez alól kivétel az, ha az igazgatótanács tagjaként tiszteletdíjat kapsz: ilyenkor ezt megadóztatják Észtországban, ahol az SZJA 20%, a különböző társadalombiztosítási járulékok pedig főszabály szerint 33%-ot tesznek ki.

Lényeges megjegyezni, hogy ugyan az észt cég a regisztrációval automatikusan észt adóilletőségű lesz, az e-residency azonban nem keletkeztet automatikusan észt adóilletőséget. Ez a gyakorlatban azt jelenti, hogy ha te mint alapító Magyarországon élsz, az itthon végzett munka, valamint a részedre megfizetett osztalék magyar adójogi relevanciával bírhat. A jó hír azonban az, hogy Magyarország és Észtország között van hatályban kettős adóztatás elkerüléséről szóló egyezmény, ezért a tisztán dupla adózás nem merülhet fel. Így az adóteher nagy eséllyel nem nő szignifikánsan, a nemzetközi elemek leginkább extra adminisztrációs kötelezettségekkel járnak.

A nemzetközi adózási kérdések azonban helyenként kifejezetten bonyolultabbak, így nem győzzük hangsúlyozni, hogy mind a szabályok megfelelő alkalmazása, mind az optimalizálás érdekében fontos egy adótanácsadó felkeresése.

Ami a személyi jövedelemadót illeti, azt nem az e-residency, hanem az adóilletőség fogja meghatározni (lásd később), tehát pusztán abból az okból, hogy valaki e-resident, nem kell Észtországban SZJA-t fizetnie. Ez alól kivétel az, ha az igazgatótanács tagjaként tiszteletdíjat kapsz: ilyenkor ezt megadóztatják Észtországban, ahol az SZJA 20%, a különböző társadalombiztosítási járulékok pedig főszabály szerint 33%-ot tesznek ki.

Lényeges megjegyezni, hogy ugyan az észt cég a regisztrációval automatikusan észt adóilletőségű lesz, az e-residency azonban nem keletkeztet automatikusan észt adóilletőséget. Ez a gyakorlatban azt jelenti, hogy ha te mint alapító Magyarországon élsz, az itthon végzett munka, valamint a részedre megfizetett osztalék magyar adójogi relevanciával bírhat. A jó hír azonban az, hogy Magyarország és Észtország között van hatályban kettős adóztatás elkerüléséről szóló egyezmény, ezért a tisztán dupla adózás nem merülhet fel. Így az adóteher nagy eséllyel nem nő szignifikánsan, a nemzetközi elemek leginkább extra adminisztrációs kötelezettségekkel járnak.

A nemzetközi adózási kérdések azonban helyenként kifejezetten bonyolultabbak, így nem győzzük hangsúlyozni, hogy mind a szabályok megfelelő alkalmazása, mind az optimalizálás érdekében fontos egy adótanácsadó felkeresése.

Gyakran ismételt kérdések

Cikkünk végére összeszedtünk néhány kérdést és választ, melyek a gyakorlatban sokszor felmerülnek.

Mit tehetek akkor, ha gyorsan szükségem lenne a cégalapításra, túl hosszú idő lenne kivárni az e-residencyt?

Előfordul, hogy nagyon gyorsan vált szükségessé az észt cég regisztrációja. Ha ilyen van, tehát valamilyen oknál fogva nincs időd az alapítással megvárni azt, hogy az e-residency csomag megérkezzen, megalapíthatod a céget meghatalmazással vagy személyesen. Ezután pedig az e-residency megszerzését követően utólag is hozzá tudnak rendelni a már megalapított céghez mint e-resident, így ugyanúgy hozzáférést kapsz az elektronikus ügyintézési portálhoz.

Milyen korlátai vannak az online alapításnak, előfordulhat-e, hogy e-residency birtokában sem tudom igénybe venni?

Vannak olyan esetek is, amikor az online alapítás nem lehetséges, illetve az online ügyintézési lehetőségek szűkülnek. Ilyen például, ha:

- nincs minden alapítónak e-residency kártyája,

- jogi személyként alapítod a céget, vagy abban jogi személy is részt vesz tagként,

- a vagyoni hozzájárulás egy része nem pénzbeli vagyoni hozzájárulás (apport, pl. dolog tulajdonjoga).

Hogyan zajlik egy üzletrész adás-vétel egy észt cégben?

Főszabály szerint üzletrész adásvételi szerződést csak közjegyző előtt lehet kötni. Ha mind az eladó, mind a vevő magánszemély és rendelkezik észt e-residencyvel, akkor ezt az e-notary szolgáltatás igénybevételével meg lehet tenni. Ha viszont nem ez a helyzet, akkor előfordulhat, akkor ugyanazok az opciók jöhetnek szóba, mint cégalapítás esetén.

A szabályok alól van egy fontos kivétel, ami viszont a gyakorlatban, főleg induló cégeknél ritkán fordul elő: amennyiben a cég törzstőkéje legalább 10,000€, és ezt a tulajdonosok teljes egészében befizették, akkor az alapító okirat rendelkezhet arról, hogy az üzletrész adásvétel kapcsán a közjegyzői hitelesítéstől eltekintenek, és az üzletrészek online értékesíthetők.

Ha ezek után belevágnál az észt cégalapításba, keress minket nyugodtan itt a honlapon látható elérhetőségeink bármelyikén, vagy akár egy ingyenes online szóbeli konzultációs időpontot is foglalhatsz ezen a linken.

Ha pedig ezt elolvasva úgy érzed, Észtország nem neked való, de egyéként a magasabb adókkal szemben nincs ellenvetésed, és szeretnél stabil üzleti és jogi környezetben tevékenykedni, kövess minket, nemsokára bemutatjuk, hogyan működik mindez Svédországban.